財務諸表の読み方

財務諸表とは

株式や社債などの有価証券を、一般投資家を対象に募集等を行うときは、発行会社は、金融商品取引法に基づき、事業内容や経理の状況などを開示しなくてはなりません。また、上場会社は、有価証券報告書などによる継続的な開示が求められています。

金融商品取引法では上場企業に対して「有価証券報告書」を金融庁へ提出することを義務づけています。その中のひとつに「財務諸表」は含まれ、内容も規則で決められています。

「財務諸表等の用語、様式及び作成方法に関する規則(財務諸表等規則)」の第1条で、財務書類のうち「貸借対照表」「損益計算書」「株主資本等変動計算書」「キャッシュフロー計算書」「附属明細表」(国際会計基準により作成する場合には「財政状態計算書」「包括利益計算書」「持分変動計算書」「キャッシュフロー計算書」)と定義されています(特例財務諸表提出会社は除きます)。

これらの財務諸表は、EDINETや企業のホームページで公表されているIR情報で確認できます。

私たち投資家からすると、財務諸表は、企業の経営状態を知るための健康診断書が開示されているようなものといえます。企業が決算期になると開示されます。この財務諸表を読み解くことで、企業が病気(不調)なのか?健康(好調)なのか?をチェックすることができます。投資対象にできるのかどうかを判断する大きな材料となるので、ぜひ知っておきたい内容です。

財務諸表は、大きく分けて3つの決算書があります。「貸借対照表・損益計算書・キャッシュフロー計算書」です。この3つの財務諸表を総称して、財務三表と言います。

貸借対照表

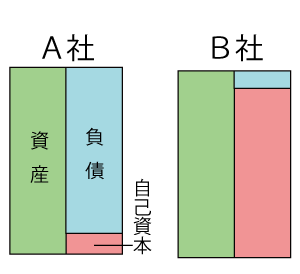

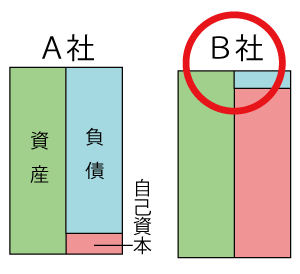

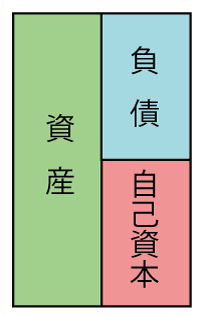

貸借対照表(たいしゃくたいしょうひょう)とは、「会社が事業資金をどうやって集めて、どのような形で保有をしているかを表すもの」です。

お金の意味を「資本(自己資金)」「負債(借金)」「資産」の3つに分けて表します。 事業資金をどうやって集めたか。自分のお金(=自己資金)、人から借りたお金(=借金)を、資本・負債で表し、どのような形で保有しているかを資産で表します。「資産=負債+資本」の関係が成り立っています。

貸借対照表には左半分に「資産」を記し、右半分に「負債+資本」を記します。右と左が同じ金額にバランスするので、バランスシート(B/S)、「ビーエス」とも呼ばれています。

貸借対照表を見るポイント

- 自己資本比率

- 流動比率

- 有利子負債依存度

貸借対照表(B/S)は、企業財務の健全性・経営の安定性を把握することができる決算書です。借金に頼りすぎていないか・返す余裕があるのかどうか、すぐ換金できる資産がどれくらい手元にあるかなどが分かります。

貸借対照表のポイント/問題

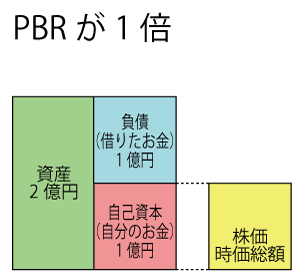

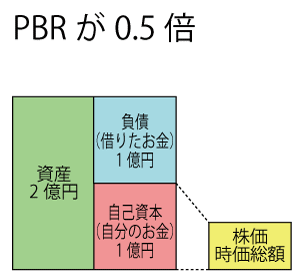

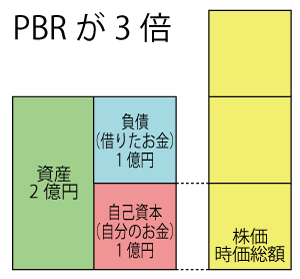

PBR(株価純資産倍率)について

株価は変動しますから、「発行株式総数」x「現在の株価」で「株式時価総額」になります。一方、貸借対照表の資産総額と比べたとき、同額ならばその会社の資産に見合った株価になっていると言えます。この比率を「PBR(株価純資産倍率)」といいます。

各銘柄のPBR(株価純資産倍率)をみてみると、1からかけ離れている場合が多くあります。投資家の期待度から株価が決められていくのです。

損益計算書

損益計算書(そんえきけいさんしょ) とは、「期間ごとの経営成績(どれだけ利益を得られたか)を表すもの」です。

「どれだけ利益を得られたか」を最終的には表現しますが、「いくらを売り上げたのか」「そこに経費をいくらかけたのか」によって得られた利益額が分かるように記されます。

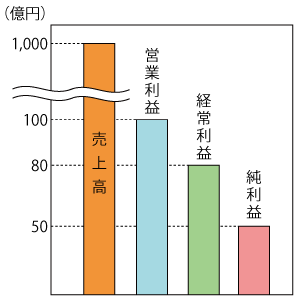

その利益も「売上総利益」「営業利益」「経常利益」「税引き前当期利益」「当期利益」の順を追って記されています。

「プロフィット・アンド・ロス(P/L)」、「ピーエル」とも呼ばれます。

売上高

その会社が「期中(1年間)にどれだけ売上をあげたか」という金額です(この売上高をはじめ、通常特にことわりのない場合は1年間を通じた値を使います)。なお、業種によっては「営業収入」、「営業収益」など呼び方が違う場合もあります。

営業利益

先ほどの「売上高」から、売上原価と販売費、一般管理費を引いた値です。会社の本業で稼いだ利益とされます。売上高から原材料費や仕入れ費用、人件費、広告宣伝費などの経費を引いたものです。

経常利益

先ほどの「営業利益」から、営業外費用を引き、営業外収益を足した値です。 本来の営業の範囲外の収支をプラス・マイナスしたものとなります。

営業外費用の例として、借入金がある場合の金利負担、営業外収益として預金がある場合の受取利息などが挙げられます。

純利益(最終利益、当期利益)

「経常利益」に特別利益を足して、特別損失や法人税などを引いたものです。

特別利益の例として、土地や投資有価証券の売却益、特別損失には土地や投資有価証券の売却損などがあります。

税金など、差し引かれるものは全て差し引いた後の利益なので、純利益は「最終利益」と呼ばれたり、あるいは単に「利益」、「当期利益」とも呼ばれます。

損益計算書(P/L)のまとめ

4つの数字についてまとめると、以下のような流れとなります。

- 売上高:1年間にあげた売上金額

- 営業利益:売上高から売上原価、販売費、一般管理費を引いたもの

- 経常利益:営業利益に営業外収益をプラス、営業外費用をマイナスしたもの

- 純利益:経常利益に特別利益をプラス、特別損失や法人税などをマイナスしたもの

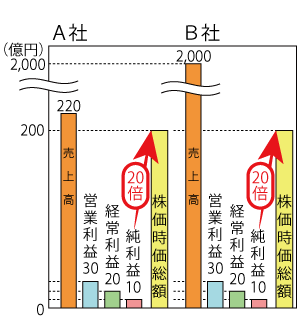

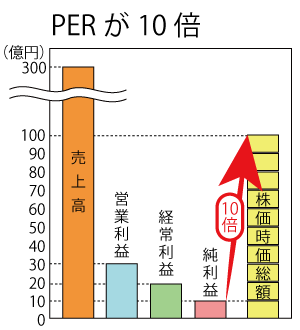

PER(株価収益率)について

株価は変動しますから、「発行株式総数」x「現在の株価」で「株式時価総額」になります。一方、損益計算書の利益はこの会社の1年間の営みで得た儲けですから、「投資した資金」÷「利益」で「何年で回収できるか」がわかります。

「株式時価総額」が「利益の10倍」に等しいなら、「PER(株価収益率)=10倍」ということです。

日本の上場企業の平均的なPER(株価収益率)は20倍程度ですが、投資家の期待度から株価は変化し、PERも変化します。

損益計算書を見るポイント

- 売上高利益(総利益、営業利益、経常利益)率

- ROE

- ROA

損益計算書は、企業が得た利益や利益を得るために発生した費用を把握することができる決算書です。企業の収益性の高さや利益を得る効率の良さなどが分かります。

PERのポイント/問題

キャッシュフロー計算書

キャッシュフロー計算書とは、「現金や預金などのお金の流れで会社の実態を表すもの」です。営業活動・投資活動・財務活動の3つの部分から成り立っています。

営業活動は、販売や仕入れなど、本業に関わる活動を、投資活動は、工場や機械などの固定資産の購入・売却などの活動を、財務活動は、借入や株式発行など、資金調達・返済の活動のことを言います。

- 営業キャッシュフロー

- 投資キャッシュフロー

- 財務キャッシュフロー

キャッシュフロー計算書は、実際のお金の流れが把握できる決算書です。資金繰りの様子や設備投資の積極性、借金をどれくらいしているかなどが分かります。